Niedermayer korektně popisuje, že Česká republika nečerpá dobře evropské prostředky, udává však nepravdivě počet zemí a připisuje nám tak větší exkluzivitu, než jaká je v skutečnosti. Konkrétně nejde o šest zemí, jak uvádí, ale o osm členských států. Ve druhém případě se jedná o čtyři členy EU namísto tří.

Evropský parlament by měl projednávat návrh na usnesení„Zpoždění při provádění operačních programů financovaných z ESI – dopad na politiku soudržnosti a jak postupovat dále“ ve čtvrtek 16. února.

Poslanec Niedermayer hovoří o šesti zemích (mezi které patří také ČR), jež mají velký objem kohezní politiky a zároveň vyčerpaly pouze pod 2 % možných prostředků z programového období 2014–2020.

Kohezní politika, nebo také politika hospodářské, sociální a územní soudržnosti EU, je politikou, jejímž cílem je snižování rozdílů mezi úrovní rozvoje různých regionů, snížení zaostalosti nejvíce znevýhodněných regionů a posilování hospodářské, sociální a územní soudržnosti za účelem harmonického vývoje Evropské unie.

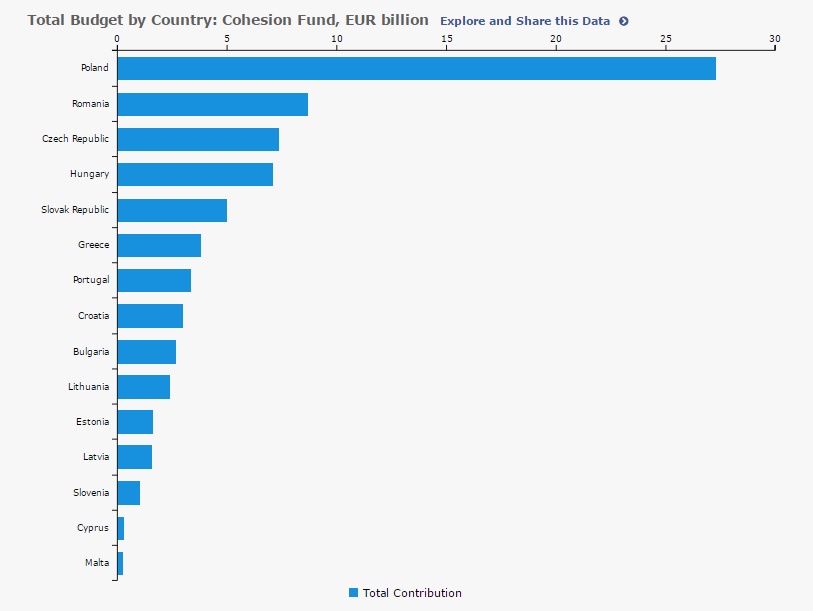

Podle dat Evropské komise náleží největší objem prostředků z Fondu soudržnosti Polsku. Dále má velký objem dalších čtrnáct států, např. Rumunsko, Česká republika, Maďarsko, Slovensko, Řecko (více viz graf).

Zdroj: Evropská komise

Mezi zmiňovaných šest států, které mají velký objem kohezní politiky a zároveň vyčerpaly pouze pod 2 % z programového období, patří: Kypr (0,9 %), Chorvatsko (0,4 %), ČR (0,4 %), Řecko (1,9 %), Malta (1,3 %) a Slovensko (1,5 %). Můžeme ovšem dodat, že dva státy zatím nevyčerpaly z programového období žádné finance, tedy 0 %. Těmito státy jsou Rumunsko a Slovinsko.

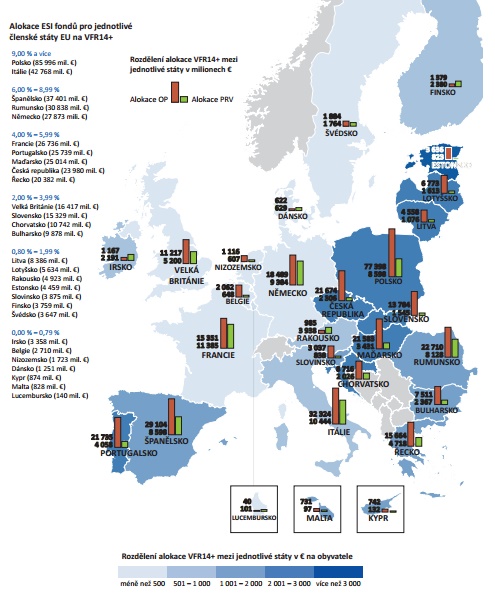

Když poslanec Niedermayer hovoří o 650 miliardách, má tím na mysli celkové přidělené prostředky pro Českou republiku. Konkrétně bylo České republice určeno 23,98 miliard eur, což odpovídá částce 648,16 miliard korun (.pdf, str. 71). Každá země má přidělený rozdílný objem finančních prostředků (.pdf, str. 16).

Zdroj: EU Report 2016

Podle dat Evropské komise jsou čtyři země, které zatím naplánovaly projekty za méně než 10 % svých přidělených prostředků: Kypr (5,1 %), Chorvatsko (9,1 %), Česká republika (9,6 %) a Rumunsko (7,2 %).