Nalezené výsledky

Andrej Babiš

Investujeme, navyšujeme důchody, navyšujeme platy (myšlena je vláda, pozn. Demagog.cz).Tisková konference, 27. dubna 2017

Vláda Bohuslava Sobotky skutečně investuje. V období jejího mandátu došlo také ke zvýšení důchodů, minimální mzdy i platů státních zaměstnanců.

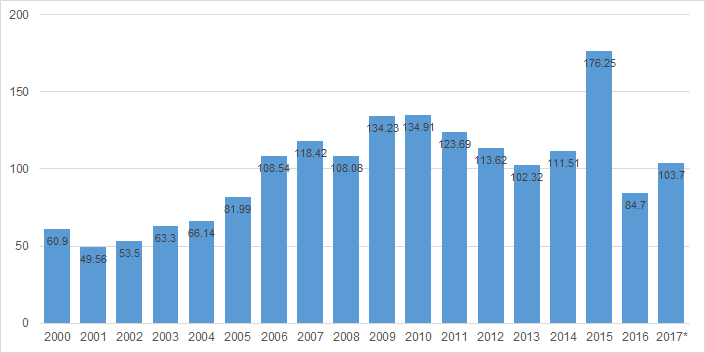

Ministr Babiš správně informuje o investicích této vlády. Jak je vidět v grafu, výše investic v roce 2014 odpovídala průměru z minulých let. V následujícím roce kapitálové výdaje vlády výrazně narostly především kvůli snaze dočerpat finance z evropských fondů z programového období 2007–2013. V roce 2016 bylo oproti tomu množství proinvestovaných peněz nejmenší od roku 2005. I přes výkyvy ve výši kapitálových výdajů konstatujeme, že tato vláda investuje podobně jako ty předchozí.

Zdroj: Kapitálové výdaje rozpočtu, 2000–2016 skutečnost, 2017 rozpočet

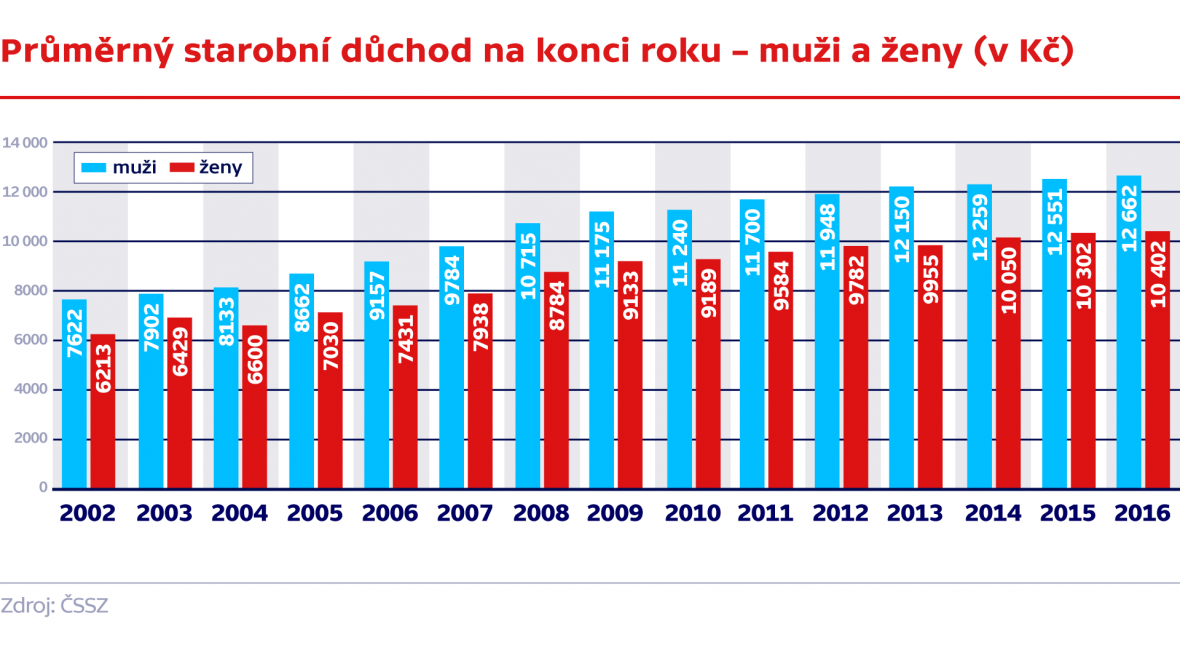

Ke zvyšování důchodů dochází pravidelně po celou dobu vládnutí koalice. Přiložený graf demonstruje, že od v letech 2014–2016 vzrostly penze žen asi o 350 Kč, muži obdrželi průměrně ještě 50 Kč navíc.

Zdroj: web ČT24

Vláda může přímo ovlivnit jen výši minimální mzdy a platů státních zaměstnanců. Minimální mzda vzrostla od roku 2014 téměř o 30 %, ze zaměstnanců státu si na víc přišli učitelé, úředníci či lékaři.

Zdroj: Facebook Bohuslava Sobotky

Andrej Babiš

Výrok je hodnocen jako zavádějící, protože byť má Andrej Babiš pravdu, že byly navýšeny platy zaměstnancům GIBS, nedodává, že byly rovněž zvýšeny od 1. července platy také lidem v sociální oblasti (o 9,4 % – 23 %). Není to tedy tak, že by zvýšení u jedněch znamenalo, že nebudou valorizovány mzdy rovněž u druhých.

Nelze ověřit, jak rozhodnutí o zvýšení platů ve vládě proběhlo. Andrej Babiš v únoru 2017 na Twitteru prohlásil, že „Dvojkoalice ČSSD KDU jede perfektně a hlasuje proti nám. Platy GIBSu navýšila o 20,9 %, budou mít průměrný plat 55 500 Kč.“ V daný den skutečně probíhalo jednání vlády, která přijala bod o uvolnění peněz ve prospěch GIBS.

Záznam z jednání (.doc, bod 10) nezachycuje, jak hlasovali jednotliví členové vlády, uvádí pouze, že 9 přítomných členů vlády bylo pro a 1 proti. Je pravděpodobné, že to byl skutečně Babiš, nelze to ale z oficiálního záznamu doložit.

Vláda v březnu 2017 vydala nařízení, které od 1. července 2017 zvýšilo platy příslušníkům bezpečnostních sborů o 10 %. Konkrétně jde o tarifní složku.

Poslední zpráva o činnosti, kterou Generální inspekce bezpečnostních sborů (GIBS) zveřejnila, uvádí (str. 9) celkové výdaje na platy v rámci organizace 156,855 mil. Kč, s maximálním povoleným počtem 335 zaměstnanců (str. 3).

Dle odborů se v loňském roce nástupní měsíční mzda zaměstnanců v sociálních službách pohybovala v rozmezí 12 000 až 16 000 Kč. Tyto platy se ale od července také zvýšily, a to od 9,4 % až do 23 % podle příslušného platového tarifu. Tato zvýšení se mají dotknout zhruba 165 tisíc lidí a výdaje na daný krok jsou v řádu miliard korun.

Pokud si navíc uvědomíme, že zaměstnanců GIBS je vlastně minimum (byť s vysokou průměrnou mzdou), tak pokud by jim platy nebyly zvýšeny a peníze by byly alokovány ve prospěch lidí v sociální oblasti, nepřineslo by to druhým jmenovaným žádné velké přilepšení, protože jde v absolutním vyjádření o poměrně malý objem peněz oproti tomu, co sem vláda poslala v červnu sama.

Lubomír Zaorálek

Program s názvem Dobrá země pro život strana představila 17. června na konferenci v Praze.

V programové kapitole týkající se progresivního zdanění (. pdf, str. 14) nalezneme pasáž:

„Zavedeme progresivní zdanění příjmů fyzických osob a tím snížíme daně a zvýšíme příjem 98 % zaměstnanců. Pouze 2 % lidí s nejvyššími příjmy se nově bude na daních podílet víc. Díky této změně dojde ke zvýšení reálných příjmů zaměstnanců v průměru o 800 až 1 200 korun. Nejde o žádnou iluzi, je to systém, který funguje ve všech vyspělých státech Evropy a světa. Zrušíme superhrubou mzdu, kterou zavedly pravicové vlády a na kterou nespravedlivě doplácejí zejména lidé s průměrnými a nízkými příjmy. Spolu se zavedením daňové progrese obnovíme společné zdanění manželů.“ Více stranický program pro nadcházející volby progresivní zdanění nepopisuje. Snížení daní pro 98 % zaměstnanců, jak sociální demokracie navrhuje, vyjde ročně na zhruba 20 miliard korun. Ztráta ve státním rozpočtu se vyrovná zdaněním bank, velkých podniků s vysokými zisky a změnou daní majetku, uvedl v neděli 18. června volební lídr sociálních demokratů Zaorálek, který byl hostem diskuzního pořadu Partie na FTV Prima.

Strana už v únoru představila návrh nového systému zdanění (viz tabulku níže). Ten se však ocitl pod palbou kritiky, a strana tak od něj ustoupila. ČSSD již vypnula svůj web Spravedlive-dane.cz, kde právě svůj návrh popisovala a propagovala.

Návrh sazby daně z příjmu fyzických osob, únor 2017 SazbaPříjem12 %0 Kč – 30 000 Kč15 %30 000 Kč – 40 000 Kč25 %40 000 Kč – 50 000 Kč32 %50 000 Kč a více

Marek Pieter

Náš lídr Jan Farský dnes dával podnět na Úřad pro ochranu osobních údajů, tak aby byly odstraněny vlastně sběr těchto zbytných dat, protože se tam dává DIČO, což je u FO rodné číslo.Předvolební debata České televize, 2. října 2017

Poslanec Jan Farský (STAN) skutečně podal dne 2. října 2017 na Úřad pro ochranu osobních údajů (ÚOOÚ) podnět ve věci účtenkové loterie – nezákonného nakládání s osobními údaji. O podání podnětu Farský informoval veřejnost například na sociální síti Facebook, kde také zveřejnil fotografii podnětu.

Dne 2. října vydala politická strana Starostové a nezávislí (STAN) tiskovou zprávu, v níž vysvětluje, proč její poslanec podnět podal. Dle STAN porušuje ministerstvo financí (MF) zákon tím, že „kvůli účtenkové loterii zpracovává rodná čísla obchodníků, navíc prostřednictvím soukromé firmy, aniž by k tomu mělo jejich souhlas.“

STAN se domnívá, že k použití DIČ (daňové identifikační číslo, jímž je u fyzických osob rodné číslo) nemá MF (potažmo soukromá firma, která účtenkovou loterii spravuje) zákonné oprávnění. Vzhledem k výše popsaným důvodům navrhl Farský předběžné opatření v podobě zastavení loterie.

Pro úplnost je třeba doplnit stanovisko ÚOOÚ z 1. prosince 2016, v němž se zabývá problematikou použití DIČ u EET. Podle ÚOOÚ dochází se zavedením EET k dalšímu zpřístupňování rodných čísel (tedy DIČ u fyzických osob) podnikatelů.

Úřad se ve svém stanovisku odkazuje na ustanovení § 20 odst. 1 písm. b) zákona č. 112/2016 Sb., o evidenci tržeb. Toto opatření zavádí, že podnikatelé musí uvádět své DIČ na účtence pro každého, od koho plyne evidovaná tržba – tedy pro každého zákazníka.

Kateřina Konečná

Hnutí ANO se skutečně účastní krajských koalic napříč politickým spektrem. To však Andrej Babiš avizoval již před volbami s tím, že pro budoucí koalice jde o konkrétní osoby v různých regionech. Např. v domovském kraji europoslankyně Konečné (Moravskoslezském) předseda hnutí explicitně dopředu vyloučil koalici s ČSSD a jejím lídrem, bývalým hejtmanem Novákem. Důvody pro tvorbu neidentických koalic tedy nejsou z pohledu ANO programové, jak Konečná naznačuje, ale jde o otázky personální. Proto je výrok hodnocen jako zavádějící.

Andrej Babiš v období před volbami i po nich upozorňoval, že hnutí ANO jde v případě regionální politiky o charakter konkrétních lidí v politických stranách, tudíž není směrodatné, o kterou politickou stranu se jedná. V rozhovoru pro server iDNES.cz ze září 2016 pak Babiš uvedl:

Reportér: „Co se týče krajských voleb, když budete mít možnost podílet se na koalicích v krajích, jaký typ koalic byste preferoval?“

Babiš : „Čím méně stran, tím lépe. Nejlepší by byly dvojkoalice, ale se slušnými lidmi.“ Reportér: „Takže to záleží na lidech, ne na stranách?“

Babiš: „Samozřejmě. Přece nemůžeme někde sedět s Haškem, který je sedmilhář, nebo (Miroslavem) Novákem. To je gambler, má peníze, majetek, který nemůže nikdy prokázat. A panu premiérovi nevadí, že takovíto lidé tam sedí.“

Hnutí ANO se po krajských volbách 2016 stalo součástí devíti krajských koalic ze třinácti, přičemž spolupracuje s pravicovými i levicovými stranami. Nelze však říci, že kooperuje se všemi, protože nikde netvoří koalici například s KSČM. Hnutí ANO sice s KSČM koalici vyjednávalo poměrně dlouho v Ústeckém kraji, avšak nakonec vznikla koalice bez ANO. Dále hnutí nikde netvoří krajskou koalici s SPD-SPO.

Zatímco např. v Moravskoslezském a Zlínském kraji vládne mimo jiné s KDU-ČSL a ODS, naopak v mnoha dalších krajích - např. v Jihomoravském a Jihočeském - vládne s ČSSD. Jinde se na vedení podílejí dohromady strany ANO, ČSSD, ODS a další celostátní či regionální strany.

Kraj Složení koalice Středočeský ANO, ODS, STAN, TOP 09 Jihočeský ANO, ČSSD, Jihočeši 2012 Karlovarský ANO, ODS, Piráti, SPO, HNHRM Liberecký ANO, ODS, ČSSD, STAN Vysočina ČSSD, ANO, ODS, Starostové pro Vysočinu Moravskoslezský ANO, KDU-ČSL, ODS Olomoucký ANO, ČSSD, ODS Jihomoravský ANO, ČSSD, Starostové pro jižní Moravu,

TOP 09 Žít Brno Zlínský KDU-ČSL, ANO, STAN, ODS

Miloš Zeman

MILEVSKO: Na rozdíl od státních úředníků, ne hasičů, policistů, lékařů nebo učitelů, jejichž počet se za posledních 15 let zdvojnásobil z 80 000 na 150 000 osob.Prezidentská návštěva kraje, 12. června 2017

Prezident Zeman mluví o tom, že mezi lety 2002 a 2017 se počet státních úředníků zdvojnásobil z 80 na 150 tisíc. Doplňuje, že odlišuje státní zaměstnance jako takové (jako např. policisty a hasiče), což řada politiků nečiní, od samotných úředníků. Vzhledem k definiční nejasnosti vymezení „úředníka“ a také absenci srovnatelných dat za období 2002–2017 je výrok hodnocen jako neověřitelný.

Z veřejně dostupných zdrojů jsou dohledatelná data státních zaměstnanců v obou vymezených letech. K roku 2002 lze čerpat ze státního závěrečného účtu (.pdf, str. 117, resp. studie, která na něj odkazuje), pro letošní rok pak jsou dostupná data ze schváleného státního rozpočtu. Ministerstvo vnitra v roce 2011 vypracovalo dokument Analýza aktuálního stavu veřejné správy, která poměrně přesně pracuje s počty státních zaměstnanců od roku 1999. Na osmé straně pak uvádí konkrétní čísla, pro rok 2002 pracuje s počtem 178 495 lidí zaměstnaných ve státní správě. Nicméně jak plyne dále z textu, počítá mezi ně také zaměstnance v rámci armády atp.

Navíc se čísla se současným stavem komplikovaně srovnávají, neboť v daných letech probíhala reforma veřejné správy a měnily (přesouvaly) se jednotlivá zařazení. Ve výchozím roce, který prezident vymezuje, tedy nejde přesně určit, kolik „úředníků“ v České republice reálně pracovalo.

Poté, co služební zákon Sobotkovy vlády vstoupil v platnost, jsou již úředníci lépe identifikovatelní. Podíváme-li se na schválený zákon o státním rozpočtu pro letošní rok, na straně 47 (sešit B) se uvádí, že v organizačních složkách státu pracuje asi 205 tisíc lidí, z čehož ale 88 tisíc jsou příslušníci a vojáci. Ani v tomto případě vlastně konkrétně nevíme, jaký počet lidí vykonává typicky úřednickou činnost. Pokud budeme vycházet ze systemizace služebních a pracovních míst pro rok 2017, tak celkem jde o cca 78 tisíc míst. Nejde však o všechny úřady, samotný dokument popisuje, že některé úřady mají výjimku.

Andrej Babiš

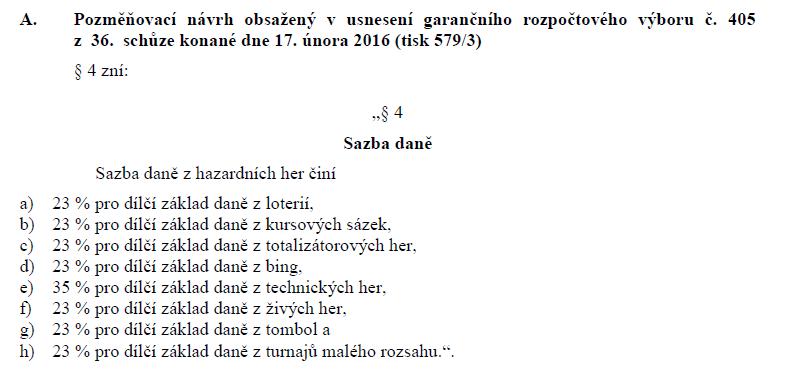

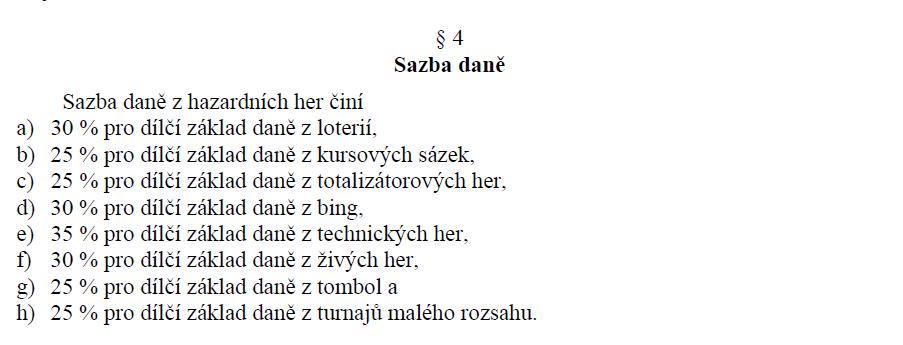

Andrej Babiš má na mysli vládní návrh zákona o dani z hazardních her, který měl za cíl zvýšit daňovou zátěž pro hazardní hry, a tím pádem zvýšit daňový příjem pro státní rozpočet. Avšak jeden z pozměňovacích návrhů snížil ministerstvem financí navrhované daňové sazby, a to tedy znamená znatelný pokles předpokládaných daňových příjmů z hazardu. Na rozpravě ve třetím čtení Babiš uvedl, že „je to minus 300 pro stát a minus 150 pro obce.“

Nejsme schopni posoudit, zda je tato kvantifikace zcela korektní. Babiš ji nedoložil žádným výpočtem, jde o jeho konstatování, které nelze brát jako fakt pro ověření výroku.

Konkrétně se jednalo o hlasování o pozměňovacím návrhu rozpočtového výboru pod písmenem A (.pdf, str. 3). V předmětném hlasování byly fakticky všechny politické strany vyjma ANO a Okamurovy SPD pro pozměňovací návrh.

Schválený pozměňovací návrh v zákoně o dani z hazardních her.

Původní návrh právní úpravy zákona o dani z hazardních her (.pdf, str. 2).

Doplňme tedy, že i přes toto hlasování se daně z hazardu zvýšily, a to i díky dalším stranám. Toto zvýšení zdanění bylo ovšem nižší, než si Babiš představoval.

Lubomír Zaorálek

Boris Tadić byl srbským prezidentem od července 2004 do dubna 2012. Českou republiku Tadić v závěru svého funkčního období navštívil dvakrát. Nejprve v září 2011 a poté v únoru 2012, kdy byl společně s tehdejším prezidentem Slovenska Ivanem Gašparovičem a chorvatským prezidentem Ivem Josipovičem hostem na zámku v Lánech, kam je pozval prezident České republiky Václav Klaus. Na programu měli například rozhovory o evropských tématech. Vstup Srbska do Evropské unie bylo rovněž předmětem Tadićovi záříjové návštěvy, Klaus tehdy podpořil snahy Srbů stát se co nejdříve členy EU.

Evropská unie po Srbsku dlouhodobě požaduje kromě strukturálních reforem dopadení mezinárodně hledaných osob podezřelých ze zločinů spáchaných v době válečných konfliktů po rozpadu Jugoslávie v 90. letech a také uznání Kosova, které se od Srbska odtrhlo v roce 2012. Druhá z podmínek byla splněna v roce 2011, kdy byl srbskou policí zadržen bývalý prezident Republiky Srbská Krajina Goran Hadžič, který byl jako poslední z válečných zločinců balkánských válek stále na útěku.

Klaus na schůzce prohlásil, že v otázce Kosova nemá sebemenší ambici jiné zemi radit nebo ji tlačit k nějakému řešení.

Z kontextu výroku není jasné, zda Zaorálek myslel zářijovou či únorovou návštěvu. Pokud byl na schůzku pozván, pak s největší pravděpodobností z pozice stínového ministra zahraničí, kterou zastával. Rovněž se z veřejně dostupných zdrojů a ani v médiích nedá vystopovat údajný Klausův příměr o říjnové revoluci. Výrok proto hodnotíme jako neověřitelný.

Kateřina Valachová

Výrok je hodnocen jako neověřitelný, protože ač Valachová popisuje korektně to, co měl Březina údajně dle úřadu dělat, jeho reálné aktivity nelze nijak doložit.

Karel Březina se stal poradcem ministryně Valachové v červenci 2016. Petr Hulínský z postu náměstka na MŠMT odešel 30. června 2016. Přesídlil na Ministerstvo vnitra, kde působí v roli politického náměstka ministra Chovance.

Rolí Karla Březiny v resortu školství, alespoň soudě dle vyjádření ministerstva pro server Aktuálně.cz, mělo být následující:

„Pan Březina bude externí poradce, součást politického kabinetu paní ministryně. Jeho agenda bude komunikace s regiony.“

Je ovšem otázkou, co přesně Karel Březina v rámci své činnosti na ministerstvu reálně dělal. Zejména sám při nástupu uvedl:

„Budu poradce pro celou agendu ministerstva školství, ve které je i sport. Patří tam samozřejmě také regiony, protože mám zkušenosti z největšího regionu v Česku, hlavního města Prahy.“

Český rozhlas na začátku května požadoval od úřadu Valachové, aby doložil konkrétní práci, kterou Březina vykonával. Ministerstvo školství, mládeže a tělovýchovy neposkytlo nic s odůvodněním, že Březina poskytoval své služby formou ústní konzultace a neexistuje tedy žádný dokument, který by jeho práci dokládal.

Miroslav Kalousek

Nenapadlo nás (v době, kdy byl Kalousek ministrem financí - pozn. Demagog.cz) tisíce nových hlášení a tisíce nových úředníků, které tato vláda nabrala.Otázky Václava Moravce, 5. března 2017

Je pravda, že za současné vlády došlo k nárůstu státních zaměstnanců. V těchto datech jsou však zahrnuti i vojáci a zaměstnanci organizačních složek státu. V době vlády Petra Nečase, ve které Miroslav Kalousek zastával pozici ministra financí (rok 2012 a 2013) k významnému zvýšení počtu státních zaměstnanců nedošlo.

Vývoj počtu státních zaměstnanců.

Rok201220132014201520162017Počet 413 892 413 595416 645422 445437 291444 928Zdroj: Návrh státního rozpočtu na rok 2017 (. pdf,str. 51)

Za vlády Bohuslava Sobotky se tedy skutečně zvedl počet státních zaměstnanců. Za roky 2014–2017 šlo o nárůst o necelých 30 tisíc lidí. Tito však nejsou všichni úředníci. Jde také např. o učitele nebo vojáky.

Budeme-li vycházet ze schválených zákonů o státním rozpočtu na léta 2015–2017 (tedy ty navržené současnou vládou), zjistíme následující.

Pro rok 2015 (.pdf - str. 40, sešit B) vláda posílila o 600 míst Úřady práce a Generální finanční ředitelství. V roce 2016 (.pdf - str. 45–46, sešit B) pak nabrala dalších zhruba 500 lidí na ministerstvo financí a Generální fin. ředitelství v souvislosti s rozjezdem EET, přes 700 nových lidí posílilo Úřady práce, nové desítky míst pak přibyly v České inspekci živ. prostředí, Státní zemědělské a potravinářské inspekci, Energetickém regulačním úřadu a České obchodní inspekci.

Celkově se oproti roku 2016 zvedne počet státních zaměstnanců o 7637 míst (.pdf, str. 47–51, sešit B). Z toho je však 2 796 místo v kapitole ministerstva školství, 2001 pozic v kapitole ministerstva obrany (vojáci) nebo 543 míst v kapitole ministerstva spravedlnosti (ostraha věznic a vychovatelé). Počet úředníků tak tvoří přibližně třetinu z tohoto.

Celkově tak jde o jednotky tisíc lidí, u některých míst nelze asi zcela korektně uvést, nakolik jde o přímo úřednickou pozici. Fakticky je ale pravdou, že současná vláda přijala tisíce úředníků.

V době, kdy Kalousek zasedal ve vládě došlo mezi lety 2012 a 2013 k poklesu o 297 státních zaměstnanců. Zpráva (.pdf, str.40) k zákonu o státním rozpočtu 2013 o počtu pracovních míst uvádí: Ve vývoji počtů funkčních míst se především projevuje zvýšení počtu zaměstnanců o1 953 vlivem převodu agendy výplat sociálních dávek z územních samosprávných celků a převod 658 zaměstnanců ústavu sociální péče z ostatních organizačních složek státu do příspěvkových organizací v kapitole Ministerstvo práce a sociálních věcí, snížení o 1 512příslušníků v kapitole Ministerstvo vnitra a dále optimalizace v ostatních resortech. Nárůst (převod) úředníků vykonávající agendu sociálního zabezpečení kompenzuje pokles zaměstnanců min.vnitra v celkovém pohledu na počty zaměstnanců.

Co se týká počtu formulářů a hlášení, předchozí vláda (už v roce 2008) měla např. v plánu zavést Jednotné inkasní místo, které by usnadnilo celý proces výběru daní, k tomu ale nedošlo. Účelem bylo právě zefektivnit státní aparát. Současná vláda přišla naproti tomu např. s kontrolním hlášením, elektronickou evidencí tržeb nebo registrem smluv, které zavádí nové povinnosti pro podnikatele nebo nová oznamovací povinnost platná od ledna 2015 ohledně osvobozených příjmů pro fyzické osoby. Vyjádření o tisících nových hlášeních bereme spíše jako hyperbolu, je pravdou, že nárůst administrativy pro podnikatele je realitou.